okcoin官方网站_kucoin交易所app官网下载

很多人对欧意ok这款交易网不算很了解,今天就由币圈小编系统性的为新用户介绍下关于 okcoin官方网站评价、安装、注册、问答等方面的内容,本文将围绕着这一主题展开阐述。

软件介绍

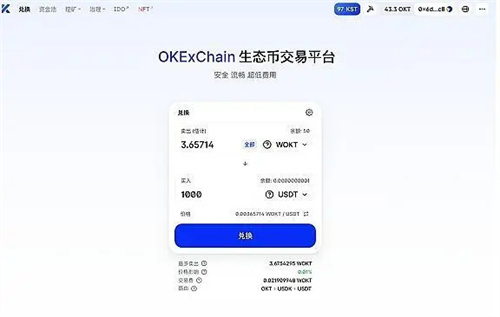

okcoin官方网站,最大的特点,就是它的margin交易,也就是融资融币交易,我最喜欢的交易方式之一。

欧意有风险吗?

首先,从数据上看,欧意是一家成立于2014年的虚拟货币交易所,目前拥有超过20万用户,在全球范围内都具有一定的知名度。欧意交易平台提供了多种数字货币交易对,绝大多数货币的日交易额在2018年之后都在1500万美元以上,其中比特币、以太坊、莱特币等主流数字货币的日交易量更是高达数十亿美元。这些数据足以证明,欧意是一家具有一定实力和声誉的虚拟货币交易所。

其次,从交易所自身的措施来看,欧意对安全问题非常重视,采取了多种措施来确保用户的资产安全。其中包括:支持双重认证、冷热钱包分离、风险控制系统、24小时监控等。此外,欧意还积极与监管机构合作,遵守相关法规法律,对用户的身份和交易行为进行实名认证和KYC审核,确保交易平台的合法合规。

然而,虚拟货币交易所存在的风险是不可避免的。例如:市场波动、黑客攻击、交易平台内部操作等都可能影响用户的资产安全。举个例子,在2019年11月份,欧意一度因“用户账户异常”而暂停提币服务,这一事件引起了一定程度的关注和担忧。

总的来说,欧意作为一家知名的虚拟货币交易所,采取了多种措施保障用户的安全和资产的安全。但是,由于虚拟货币交易市场受多种因素影响,用户在选择交易所时应该做好风险控制和资产管理,避免因市场波动或其他原因带来的损失。

用户评价

okcoin官方网站交易速度快,没有多余的手续费,非常实惠。

我非常喜欢这个交易所,它帮我赚到了很多钱。

交易所的交易界面非常清晰简洁,让我能够快速找到自己需要的信息,非常棒!

欧意升级6.1.31版本后与原来的不是一个图标?

首先我们需要确认用户原先所使用的欧意交易所客户端版本号以及图标样式。然后再对比最新版本的客户端和之前版本的客户端,确认是否出现了新的图标。

如果存在新图标,用户可以点击该图标进入欧意交易所客户端,进行正常的交易。

2. 交易所是否发布公告

其次,我们需要确认欧意交易所在版本升级前是否发布了相关公告,介绍最新版本的客户端及其特性、更改的内容等。如果交易所发布了相关公告,我们可以仔细阅读公告内容,以了解交易所为什么推出了新版本客户端、新版本客户端有哪些功能改动、新版客户端能否正常使用等。

如果在公告中没有发现任何关于图标变更的说明,那么就说明交易所可能是基于品牌设计或其他因素做出了图标样式的调整,与平台的正常使用并没有关系。

3. 关注交易所社交媒体

此外,我们还可以通过欧意交易所的官方社交媒体渠道(如Twitter、Telegram等)来关注最新的交易所消息。如果交易所发布了有关图标变更的消息,我们可以从社交媒体上获取最新信息。

总之,出现新图标是正常的现象,而且不会影响用户在欧意交易所上进行交易,用户只要确认该图标为官方发布的应用,便可以放心使用。同时,我们也可以了解交易所的最新信息,以便及时掌握平台动态,更好地进行交易。

主要特征

1.卓越的安全性:您的私钥永远不会离开您的设备。强大的钱包加密和密码学保证您的资金在您的最终控制下保持安全。

2.增强的隐私和匿名性:没有 KYC 官僚主义、没有 IP 关联、没有身份链接、没有交易跟踪。我们的服务器通过隐藏您的 IP 以防窥视来匿名化您的请求。

3.内置交易和服务:通过我们的战略合作伙伴,在应用程序内即时转换资产,使用您的信用卡购买主要的加密货币,并快速将加密货币转换为您最喜欢的商店的礼品卡。

4.享受比特币、莱特币和许多其他加密货币更快的确认和更低的费用。在 Bech32、P2SH 和传统模式之间动态切换

5.一次性备份:分层确定性方法 (BIP44) 使您能够仅使用一个超级密码来保持所有内容的可访问性和安全性,您只需备份一次并一劳永逸。

6.多种子支持:在同一个应用程序中存储和管理多个帐户,每个帐户都有自己的加密设置,以提供最大的便利。

7.自定义和动态费用:交易费用是动态计算的,让您始终获得最佳性价比。或者,您可以在所有支持的代币中设置和使用您自己的费用。

欧意交易所手续费一览表?

欧意交易所是一家知名的数字资产交易平台,为全球用户提供高效、安全的交易服务。手续费是交易所的重要收入来源之一,也是影响用户选择交易所的重要因素之一。以下是欧意交易所手续费一览表,数据截至2024年。

1. 交易手续费

交易手续费是指用户进行买入、卖出、撤单等操作时需要支付的费用。欧意交易所的交易手续费分为标准费率和VIP费率两种,VIP费率在用户交易量达到一定水平时可以享受较优惠的费率。

标准费率:

- Maker费率:0.12%

- Taker费率:0.18%

VIP费率:

- VIP1:交易量达到300 BTC 或 10000 ETH 或 100000 USDT,Maker费率 0.10%,Taker费率 0.16%

- VIP2:交易量达到800 BTC 或 25000 ETH 或 250000 USDT,Maker费率 0.08%,Taker费率 0.14%

- VIP3:交易量达到1500 BTC 或 50000 ETH 或 500000 USDT,Maker费率 0.06%,Taker费率 0.12%

- VIP4:交易量达到3000 BTC 或 100000 ETH 或 1000000 USDT,Maker费率 0.04%,Taker费率 0.10%

- VIP5:交易量达到6000 BTC 或 200000 ETH 或 2000000 USDT,Maker费率 0.02%,Taker费率 0.08%

2. 充值费

用户在欧意交易所充值数字资产时需要支付的费用。欧意交易所不收取任何充值费用,用户可以免费将数字资产充值到平台账户中。

3. 提现费

用户在欧意交易所提现数字资产时需要支付的费用。欧意交易所的提现费按照不同数字资产的区块链网络费用收取,具体收费标准如下:

- BTC:0.0005 BTC/笔

- ETH:0.01 ETH/笔

- USDT(ERC20):6 USDT/笔

- USDT(OMNI):5 USDT/笔

- LTC:0.005 LTC/笔

- BCH:0.0005 BCH/笔

- EOS:2 EOS/笔

- XRP:0.1 XRP/笔

- ADA:1 ADA/笔

综上所述,欧意交易所的手续费相比其他交易所还是比较优惠的,VIP费率对于高频交易用户来说特别有利,同时充提币的费用也相对较低。当然,具体选择哪家交易所还需根据用户的需求、交易品种、安全等综合因素综合考虑。

更新内容

1.主页显示新用户任务,用户可直接领取礼物

2.现货交易页面显示槓桿代币

3.支持自动激活人脸识别

4.用户在现货页面通过「资产」选项卡即可查看现货账户的总资产

5.P2P 交易平台支援巴基斯坦卢比(PKR)、迦纳塞地(GHS)、肯亚先令(KES)币种

6.支援 P2P 用户撤销申请,修改暱称

7.增加了菲律宾语,哈萨克语,印地语和乌克兰语

8.衍生品交易支援百分比的止盈止损

9.现支援在 P2P 平台发佈广告

欧意杠杆交易手续费?

欧意杠杆交易是一种利用杠杆买卖虚拟货币的交易方式,不同于传统的现货交易,可以有效地提高交易效率和获利空间。 而随着虚拟货币市场的进一步发展,交易所的竞争也越来越激烈,手续费已经成为用户选择交易所的一个重要考量因素之一。

目前市场上的欧意杠杆交易手续费水平差异较大,其中最大的差异在于 maker 费和 taker 费的差异。以 2024 年最新数据为例,下面是一些欧意杠杆交易所的手续费具体情况:

1. BitMEX:Maker 费为 -0.025% 到 0.075%,Taker 费为 0.075% 到 0.25%。

2. Bybit:Maker 费为 -0.025% 到 0.03%,taker 费为 0.075% 到 0.1%。

3. 欧意:Maker 费为 -0.01% 到 0.02%,Taker 费为 0.04% 到 0.06%。

4. Huobi:Maker 费为 -0.03% 到 0%,Taker 费为 0.05% 到 0.2%。

5. Deribit:Maker 费为 -0.025% 到 0.025%,Taker 费为 0.05% 到 0.075%。

需要注意的是,以上数据仅供参考,实际的手续费率可能会根据市场行情、交易量等因素进行调整。

除了以上主流交易所,还有一些新兴的欧意杠杆交易平台也在不断涌现,手续费水平也在不断变化中。因此,用户在选择欧意杠杆交易平台时,不仅需要考虑手续费水平,还需综合考虑交易所的安全性、交易深度、交易工具、费用透明度等因素,以选择最适合自己的交易平台。

更新交易所推荐

1.Uniswap v3交易所的主要特点是集中流动性和多个收费层级,对个人 LP (流动性提供者)资本分配到什么价格范围有细微的控制;个别仓位汇总到一个资金池里,形成一条组合曲线,供用户交易时对照;多个收费层级——使 LP 能够因承担不同程度的风险而得到适当补偿。

2.币位BitVito独创了“盈利加成体系”。“盈利加成体系”全网独享百亿基金补贴,交易者根据交易额等数据和动态智能参数被分为9个等级,每一笔成交订单的盈利都会获得相应比例的智能加成,等级越高,所获得的盈利加成比例就越高。这是BitVito以多年国际经验实现的创新,贯彻从根本上对用户友好。

3.Bit2C是一家以色列的数字货币交易所,自2013年3月开始运营,是全球十大最古老的加密货币交易所之一,是新数字经济的传统。我们的交易平台支持领先加密货币的用户之间的在线买卖,例如比特币和以太坊兑谢克尔,以及数字货币管理和保留服务以及大规模交易 (OTC) 的执行。Bit2C持有根据2016年金融服务(监管金融服务)监管法提供金融服务的继续就业证明(第56980号),并正在获得金融资产服务提供者的许可。

4.Bittrex作为一个老牌交易所,自身技术实力还是比较过关的,如果能加大一下运营的力度,多做下推广,比如开辟下国内的市场的话,应该还是会有不错的发展,算是一个靠谱的交易平台。

5.CRO是一个主打数字货币和法币兑换的项目,通过启用即时加密支付交易来推动加密货币的全球化使用。

区块链资讯

1.英国首相公布新战略,旨在打造AI强国

据悉报道,英国首相基尔?斯塔默周一公布了一项战略,旨在使英国成为全球人工智能超级大国。该战略重点阐述了简化数据中心建设和扩大公共计算能力的计划。主要举措包括创建审批流程简化的人工智能 “增长区”,以及建造一台国家级超级计算机。政府还将维持 “支持创新” 的监管方式,依靠现有的行业监管机构,而不像欧盟那样制定新的法律。

2.SWARMS现报0.1125美元,24小时涨幅32.4%

据悉报道,CoinGecko行情显示,SWARMS市值突破1.2亿美元,SWARMS现报0.1125美元,24小时涨幅32.4%。

3.锐评USDD:蹭LUNA热度而生 黑料不断的“不稳定币”

作者:白丁&Noah,仙壤GodRealmX

2025年2月5日,孙宇晨开启直播高调宣传波场稳定币USDD2.0,却导致USDD一度脱锚,并引起市场的大量质疑和抨击,画虎不成的举动一时沦为笑谈。此次风波的直接原因,是孙宇晨在直播中大谈USDD高达20%的收益率,鼓吹这个项目在设计上如何优越、抵押物如何稳定,此种“虚张声势”的做法反而引起了人们的普遍不满。

最近市场情绪低迷,USD0++脱锚事件也仍在眼前,稳定币本就十分敏感,再加上USDD有不止一次脱锚的“前科”,人们对其印象不可能友好。当然最主要的,只要提到“孙宇晨”三个字,人们就不免要多留一个心眼。

孙宇晨在推特上宣传USDD2.0的PSM模块

至于USDD(Decentralized USD),是2022年孙宇晨蹭LUNA和UST热度而推出的老项目,其最近新发布的2.0版本号称提供20%的挖矿收益,引起了市场热议。许多人对此展开了讨论,而从数据来看的确有人参与了USDD 2.0挖矿。

当前,USDD的流通市值达到1.6亿美元,日交易量超500万美元,虽然体量不大,但在孙宇晨的高调宣传下,已然受到广泛关注。

但既然是孙宇晨的项目,基本都伴有风险。所以USDD到底是否值得参与?在本文中,我们将从UST-LUNA双代币经济模型出发,对USDD的来龙去脉与其机制设计、史上多次脱锚事件进行介绍,结合市场评议对其未来前景进行客观分析。

孙宇晨带货USDD并碰瓷李林

2月5日,孙宇晨通过推特Space进行了主题为“USDD这波还能再相信孙哥吗”的直播,介绍USDD于今年1月25日上线的2.0升级,重点介绍了其高达20%的收益率,并强调USDD通过超额抵押、PSM(稳定挂钩)等设计来确保稳定性。

一如往日的高调风格,孙宇晨直播中的营销感极强,颇具煽动性:“USDD稳如老狗”,“如果不懂USDD,就把USDD当成USDT的一个镜像Proxy”,“在波场上使用USDD就跟使用USDT没有任何区别,除了利息高”。

然而这次直播却起到了相反效果,市场对孙宇晨的宣传产生严重质疑,原因主要有三:

1.高收益带来的风险:20%的APY过高,让人觉得难以持续,再加上是孙宇晨的项目,用户担心高收益率是哄骗资金入场的手段,背后没有真实的价值支撑,参与进去便如与虎谋皮。

2.脱锚“前科”:过去三年内USDD曾不止一次脱锚,并出现过挪用储备资产的传闻,市场对其稳定性仍存质疑。

3.被怀疑制造矛盾导流:孙宇晨的在大众面前往往以各种形式为自己的项目做宣传,然而最近其宣传USDD时突然话锋一转,提及在2022年收购火币时,李林隐瞒了3000万美元的财务漏洞,孙宇晨只好自掏腰包填补缺口,借此强调,如果USDD出现问题,也会如法炮制。没想到由于名声太臭,市场并不对此买账,反而认为孙宇晨在故意制造话题导流。

孙宇晨在推特“内涵”李林

而后发生的一系列事件让人们加深了对孙宇晨和USDD的质疑。首先是李林长文回应,在2022 年10月火币交割过程中,双方在用户资产计算方式上存在重大分歧,事实与孙宇晨的说法不符。

另外USDD背后的资产储备情况也颇有问题。2024年8月,孙宇晨宣称USDD超额抵押率达1.23倍,但第三方机构Bluechip称USDD的实际抵押率可能仅为53%,且大多存放在多签地址名下,随时有被转走的风险。当然从此时USDD的铸造机制来看,它还不是“超额抵押”稳定币,而依然是算稳。

图源:Techflow

今年2月7日,USDD出现轻微脱锚,最低下探至0.98左右,不过短时间后即回锚。对此孙宇晨称这只是“短期波动”,并继续在推特上打着“高收益”“稳定性好”的口号大肆宣传USDD。然而就其舆情来看,人们对USDD的评价依然不高。

2022年参与过USDD挖矿的老用户的推文截图

USDD起源:蹭LUNA的热度而生

USDD于2022年5月诞生,当时的孙宇晨为了蹭LUNA和UST的热度,便在波场上推出了USDD的最早版本,并大肆鼓吹其优越性,而后没几天便发生了举世震惊的LUNA归零事件。

2022年6月,USDD发生了严重脱锚,为此孙宇晨谎称引入“超额抵押”制,指鹿为马,希望维持USDD的稳定,但在此期间仍保留了USDD-TRX的算稳模型;此后USDD发生过多起脱锚事件,直至2025年1月25日,USDD发布2.0版本,废弃算稳模型,真正改为超额抵押。

考虑到这一点,我们认为要深入理解USDD以及其后来为何要引入超额质押,有必要理清LUNA和UST的来龙去脉,以此能让我们认识到USDD的问题所在。

LUNA和UST由韩国人Do Kwon于2018年创立,他推出了公链Terra,并基于此发布双代币模型,包括原生代币LUNA和算法稳定币UST,这种稳定币靠其双代币互兑机制和套利行为来保持稳定,背后缺乏实际的抵押物,开创了稳定币的“新篇章”,而其暴雷事件很大程度上损害了算法稳定币的形象。

Do Kwon的做法比较大胆,它为了让UST获得价值支撑,允许UST和价值1美元的LUNA双向兑换,简而言之:

当 UST > 1美元时,你可以销毁1美元的LUNA,铸造1 UST,在市场上卖出UST获利 → UST抛压增加→ UST回落至1美元;

当 UST < 1美元时,你可以销毁1 UST,拿回价值1美元的LUNA,在市场上卖出LUNA获利→ UST买盘增加 → 价格回升至 1 美元。

如果从其模型来看,只要市场上始终有活跃的套利者和鲸鱼,UST就能够稳定在1美元左右。但这背后有一个前提,即LUNA必须始终拥有充裕的流动性,且其市值规模应大幅高于UST,以应对大规模的UST退出。

考虑到这一点,Terra曾通过种种努力提高市场对LUNA与UST的认可度,他们扶持建立了Chai支付应用,直接将UST作为结算工具;推出Anchor Protocol,以约20%的APY吸引用户存放UST生息;建立Mirror Protocol,允许质押UST的用户在平台上铸造美股代币(如mTSLA)。这一众大力拓展UST应用场景的举措,与现在孙宇晨对USDD的操作何其相似。

在Terra的不懈努力下,许多大户受到Anchor高收益率的激励,大量买入LUNA铸造为UST,双代币模型的经济飞轮就此起飞,LUNA的价格也从2021年初的不足1美元,飙升到到2022年4月的近120美元,流通市值超400亿美元,UST流通市值也超过了180亿美元,可谓如日中天。

然而这一切只是虚假的繁荣,虽然LUNA的市值达到了UST的2倍有余,但如果UST大户真的集体退出,LUNA的市值会在这个过程中快速萎缩,无法实现1枚UST→1美元LUNA的刚兑。

雪上加霜的是,2022年5月美联储大幅加息50个基点,市场反应剧烈并快速转熊,LUNA市值大幅萎缩至约200亿美元,而UST市值约180亿美元,明眼人很容易看出,此时的LUNA流动性根本无法支撑大规模的UST退出行为,只要有风吹草动就能引发连锁反应。

此时恰逢Terra团队要在Curve上组建更大的稳定币互兑池(4Crv),临时撤走了3Crv池子里1.5亿美元的UST,市场上的UST流动性大幅降低,潜伏已久的空头抓住时机,在Curve上一次性抛出8400万美元UST砸盘,使UST脱锚至0.985,引来许多UST大户跟风抛售。

过度自信的Terra团队称暂时不必出手救市,很快恐慌情绪蔓延到了整个UST社区,更多大户争相解锁Anchor平台上生息的UST,引发了大规模的UST退出踩踏,解锁UST兑换LUNA并将其抛售的人越来越多,最终陷入死亡螺旋,短短三天时间,UST便跌破0.6美元,而LUNA价格快速跌至近0,一个最高时市值超400亿美元的现象级代币灰飞烟灭,无数韩国人倾家荡产。

归根结底,造成这一切的祸根在于UST缺乏真金白银的价值支撑,其背后是Terra凭空发行的LUNA代币,只要LUNA流动性紧俏UST便会陷入危机,Terra的行为实际上就是空手套白狼。在LUNA崩盘之后,人们普遍对算法稳定币产生了恐惧感,更愿意相信真金白银作抵押物的稳定币,哪怕是广为诟病的USDT。

而孙宇晨于2022年5月5日上线USDD原始版本,其主要机制与UST差不多,只不过此时市场上已大有关于UST-LUNA脱锚的讨论,于是USDD加了一条规则,截断了一级市场上自由退出的通道:除波联储认定的白名单机构外,其他人无法将USDD销毁并铸造1美元的TRX,这样便可在USDD脱锚时降低TRX的抛压,防止死亡螺旋发生。

这相当于直接在一级市场上关闭了USDD→ TRX自由兑换的窗口,只允许白名单机构自由进出,对于大多数人而言,一旦USDD脱锚,你只能在二级市场直接抛售USDD。而在UST-LUNA自由兑换的设计中,UST始终可以与1美元的LUNA自由兑换,这个通道的存在可以有效降低UST的直接抛压。

所以为什么我们过去总能看到USDD脱锚,很大原因就在这里,它放弃了“市场”这种最高效的调节手段,一旦USDD短时脱锚,便会有大户在恐慌下大量抛售USDD。而孙宇晨对此不以为然,称USDD只允许白名单机构在USDD和TRX之间自由兑换,是“宏观调控”。

USDD后续版本:假“超额抵押” 真“频频脱锚”

戏剧性的是,USDD上线后一周内UST-LUNA就崩盘了,由于影响过大,算法稳定币一时间成了过街老鼠。孙宇晨对市场十分敏锐,在2022年6月5日宣布进行升级,自称为USDD引入了“超额抵押”制,用真金白银托底防止脱锚。此外,孙宇晨成立Tron DAO Reserve(波联储)作为USDD的发行与管理机构,负责调控储备资产、稳定币价及市场流动性。

Medium中USDD的官方文章

上线伊始,USDD便以"首个去中心化超额抵押稳定币"在各大平台疯狂宣传,但仔细一看又是问题重重。

第一,“首个去中心化超额抵押稳定币”明明是2017年推出的DAI,无论如何都轮不到USDD。

Medium中USDD的官方声明

第二个则是更关键的一点,孙宇晨明显在偷换概念。我们看一下上图USDD的官方声明,其中明确表示,USDD的铸造方式仍是销毁TRX获得,而波联储的储备资产仅用于“巩固USDD的稳定性”。简单来说,就是USDD仍用原来的算稳模型,别怕脱锚,波联储很有钱,会在二级市场拉盘防止USDD脱钩。

但问题是,USDD实际上还是算稳,根本不是DAI这种基于CDP的超额抵押稳定币。USDD的“超额储备金”平日放在波联储的金库里,是用来在二级市场干预USDD价格的,例如当USDD价格低于1美元时,波联储可以出售BTC、USDT等储备资产,回购USDD,将其价格拉回1美元,反之亦然。

如果我们考察USDD在一级市场的“抵押物”,会发现USDD实际只能和TRX互相兑换,且这些TRX在2022年6月时约值6.7亿美元,与USDD 6.67亿美元的流通市值基本持平,显然这比暴雷前夕LUNA和UST的200 : 180市值比更危险。

当然这还没完,这些TRX储备金被存放5/7多签地址中,随时可能被转移,这无疑是USDD的另一颗大雷,后文会详细说明。

也就是说,USDD本质上是一个更不稳定的双代币算稳,其思路是不怕脱锚,等脱锚后再到二级市场用储备金临时救市,就像我国干预汇率的操作一样,这也是USDD总发生轻脱锚的另一大原因。

此外,就算人们相信孙宇晨会救市,但波联储的资产储备率也是关键。除TRX外,波联储多次被爆出挪用资金、私自转移储备金。这样一来USDD很难受到市场认可,用户的不信任是USDD经常脱锚的第三个原因。

我们在此回顾一下USDD历史上发生的主要脱锚事件。

第一次在2022年6月,UST事件的恶劣影响仍在左右着市场,很多空头瞄准了去中心化稳定币赛道,对其狂轰滥炸。某钱包地址通过JustLend借贷平台借入1.7亿枚USDD,并在KuCoin上大量抛售,引发市场恐慌,USDD一度跌至0.91美元。

图源:Tronscan

该空头疑似同时做空TRX大量获利。USDD的脱锚让市场认为,白名单机构会将大量USDD销毁铸造TRX,然后将TRX立刻变现,这让市场普遍看空TRX,使TRX快速下跌40%。也就是因为此次事件,孙宇晨增加了波联储的储备金比率。

第二次严重脱锚发生在2022年11月,USDD被爆出实际抵押率仅为50%,一直处于轻脱锚状态,Waves事件一出,USDD一度下探0.969美元,USDD在Curve上的3Crv池中,USDD占比一度高达86%。

对于此次脱锚事件,孙宇晨仍采用老办法,出资回购加上公开声明,才消解了市场的恐慌情绪,使USDD回锚。可以看到此时媒体的报道中也已经频繁才用”抵押率“这样一个驴唇不对马嘴的词语了,只能说孙宇晨的公关能力很棒。

2022年11月USDD脱锚及抵押率50%的报道

第三次严重脱锚是在2022年12月12日,韩国金融监管机构对Waves生态的算法稳定币USDN(Neutrino USD)发出风险警告,指出其储备资产不足且存在脱锚风险,这一警告引发市场对算稳的普遍担忧,USDD作为同类项目连带遭受抛压。

这是过去发生的三次较为严重的USDD脱锚事件,除此之外,USDD在2023、2024年还出现过很多次脱锚。稳定币如此不稳定,加上“孙宇晨”这三个字,难怪市场对其无法产生信任。

图源:CoinGecko

由于USDD的这种超额储备金机制,孙宇晨每次解决脱锚的方式都是那么千篇一律:出钱回购 + 个人IP背书。但因为黑历史与公众形象,人们很难对其放心。有人说脱锚虽频繁,孙宇晨起码每次都选择了救市。

但我们有理由揣测,他目前还肯去救市,只是因为USDD生态还不够庞大,救市成本还不高。当年Do Kwon手握40亿美金“储备资产”,面对UST-LUNA的崩盘,他默默地把这笔钱放进了自己的腰包,眼睁睁看着LUNA和UST归零。

USDD铸造和销毁流程中的大雷

前文我们曾提到,USDD的铸造和销毁流程中暗藏重大危机。其号称去中心化,但铸造过程却是绝对的中心化,这在2022年USDD刚发行时就有人分析过,只不过现在已被大多数人遗忘。

我们熟知的去中心化稳定币,往往都是根据市场需求,靠智能合约来铸造,而根据白皮书,USDD在项目上线前预先铸造了9999亿枚,存到一个叫做“Insurance contract”的多签合约名下。

Insurance contract

波联储每次增发USDD时,会将10亿枚USDD转移到Authorized contract合约,也就是说Authorized contract才是真正意义上的铸币地址。

Authorized contract

但到此还未结束,增发的USDD还要从Authorized contract再转移到一个TRC-20 Token地址,再将这些USDD根据白名单进行发放,最终流入市场。

所以说,USDD从铸造到发行,其实是完全的人为操作,由三个多签钱包控制,市场投放过程也为白名单中的机构垄断,没有多少去中心化可言。

上面是USDD的铸造/发行过程,我们再来看起销毁流程。USDD与UST相似,你可以销毁TRX铸造USDD,但被“销毁”的TRX没有被发到黑洞地址,而是转入一个叫“MultiSigTRXBurn”的5/7多签地址里,而这些多签背后的持有人并不明晰。换句话说,这部分“被销毁”的TRX有很大风险重新流回市场。

这意味着什么呢?孙宇晨发了一个叫做USDD的空气币,让你用手中的TRX来换,你拿到的USDD相当于一个可换回TRX的凭证。算法稳定币本来就像空手套白狼,这么一来,孙宇晨更是一鱼多吃。从今天的角度看,算稳的叙事已没有多少前途,USDD作为算稳本就不受欢迎,其生产流程中如此多的隐患更是叫人无法信任。

USDD2.0:依然问题重重

看完上述分析,大家对于旧版USDD有了一个基本的认知,至于孙宇晨发誓的“USDD必不脱锚”,也就有了自己的判断。而近期孙宇晨在推特上疯狂推广的是USDD的2.0版本,其更新涉及到风控、清算、去中心化治理等多个方面,其中讨论度较高的内容有:

1.铸造方式的改变

2.PSM模块(稳定挂钩)

3.至少20%的超高年化收益,由TRON DAO的储备全额支持。

4.去中心化治理

原来的版本现在被称为“USDDOLD”,而USDD2.0疑似放弃了原有的等值TRX销毁铸造渠道,改为由TRX或USDT超额抵押铸造USDD,基本放弃了算稳的思路,像DAI一样沿用CDP模式。

根据USDD官方地址数据,目前TRX的锁仓量约为4200万美元,USDT锁仓量约为130万美元,合计约铸造了1660万枚USDD,而现在USDD市值将近1.5亿美金,这是怎么回事呢?

这是因为USDD 2.0的PSM模块:用户可以在官网上直接进行USDD和USDT之间1:1的互换。这相当于给了用户一颗定心丸:无论何时,孙宇晨都会承担USDD脱锚的风险。

图源:USDD官网PSM模块

可以看到,PSM存款地址中约有1.3亿USDT,对应了USDD剩余部分的市值。

图源:Tronscan

而这就引出了新的问题:如果把PSM模块的USDT算作抵押物的话,相当于TRX只占抵押物TVL的约25%,大部分抵押物均为USDT。结合孙宇晨承诺的至少20%的年化收益,我们可以把整个机制简化为:

只要把你的USDT存进来,孙宇晨就会给你发每年20%的利息。而问起收益的来源,孙宇晨的回答是“没有其他原因,纯粹是因为我们有很多钱,所以,别再问我类似「收益从哪里来」这样的问题了”。

当然这可以解释为孙宇晨在下一盘大棋,为了推广USDD的使用场景以及波场生态,让利给用户,但这种解释放在几乎是加密行业第一镰刀的孙宇晨身上,无法让人信服。

另外,PSM模块并不是USDD2.0的新产物,在USDOLDD中也设有该功能,是学习的DAI的思路。当年就有人提出了质疑。

这里做一个大胆的猜想:孙宇晨手中有大量的USDD等待套现,但二级市场深度不够,出货会造成崩盘。怎么办呢?用高收益吸引用户通过PSM模块把USDT换为USDD,这样一来,一方面可以出货USDD,另一方面,PSM池中有了USDT流动性,孙宇晨可以借此把手中剩余的USDD无损套现为USDT。如果上述假想变为现实,最后PSM池子可能因USDT深度不足,只好被迫关闭。

回到现实,USDD鼓吹的去中心化治理,指社区通过投票可以影响铸造和货币政策,以提高透明度和用户信任。现在我们还没有看到USDD 2.0对此的具体措施。此外我们之前谈到,旧版USDD对应的多签地址Insurance contract名下仍存有9979亿枚USDD,无形当中成为了一把悬在USDD社区头顶的达摩克利斯之剑。

图源:Tronscan

总结USDD推出了2.0版本,不再讲算法稳定币的故事,摇身一变成为具有超高收益率的超额抵押稳定币,并承诺与USDT进行1:1刚兑。之前的版本中,作为带有超额储备的算法稳定币,孙宇晨用文字游戏加大肆宣传指鹿为马,实则暗自调动储备资产,难以服众。

现在USDD2.0作为超额抵押的稳定币,抵押资产是其根本,到底会延续之前的风格,还是踏实做事,我们不得而知。至于USDD 2.0的“存入USDT就能获得孙宇晨大量撒钱”,这个故事听起来更不真实。毕竟孙宇晨从来不平白无故吃亏。

根据过往经验判断,孙宇晨并不值得信任,所以USDD 2.0大概率也是其耍的小把戏。首先这个超高收益率一定不可持续,现在的收益率已经维持在18%左右一段时间了;其次,孙宇晨也不可能平白无故撒钱,肯定会有后手;另外,Insurance contract中的巨量USDD有被抛售的可能,更是一个大雷。这并不是杞人忧天,至今仍有不少人记得孙宇晨是怎么靠波场和TRX收割韭菜的,而一个人对自己擅长的赚钱方式往往会产生路径依赖。